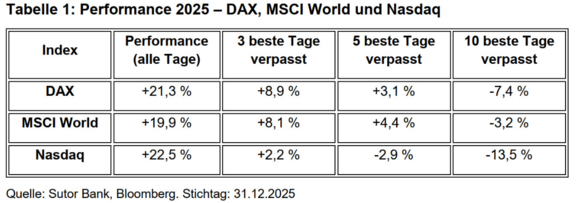

DAX-Performance sinkt von 21% auf 9% bei nur drei verpassten Börsentagen

Nasdaq besonders betroffen: Von +22% auf -14% bei zehn verpassten Tagen

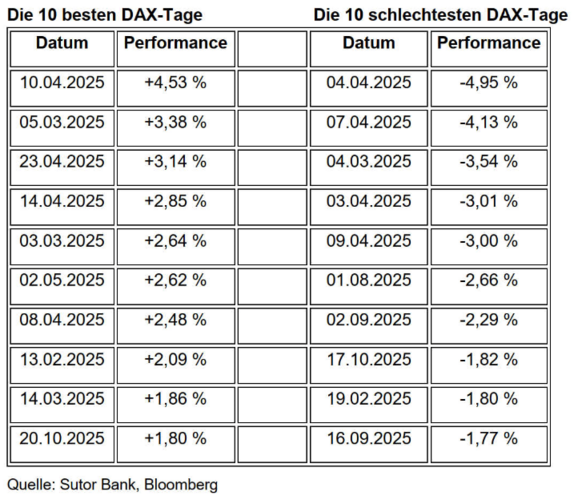

Beste Tage folgten oft unmittelbar auf schlechteste – besser, investiert zu bleiben

Das Börsenjahr 2025 war geprägt von außergewöhnlicher Volatilität. Insbesondere Zollankündigungen der US-Regierung sorgten immer wieder für starke Kursausschläge an den internationalen Aktienmärkten. Viele Anleger stellten sich die Frage: aussteigen oder durchhalten? Eine aktuelle Analyse der Hamburger Sutor Bank zeigt: Wer in diesen turbulenten Zeiten versuchte, durch Market Timing Verluste zu vermeiden, riskierte massive Renditeeinbußen. Bereits das Verpassen von nur drei der besten Börsentage hätte die DAX-Rendite 2025 mehr als halbiert. Beim MSCI World zeigte sich ein ähnliches Bild, beim Nasdaq waren die Folgen noch dramatischer.

Drei verpasste Tage kosten mehr als die Hälfte der DAX-Rendite

Der DAX erzielte 2025 eine Gesamtperformance von 21,3 Prozent. „Auf den ersten Blick ist das ein sehr erfreuliches Ergebnis“, sagt Mathias Beil, Leiter Private Banking der Sutor Bank. „Doch unsere Analyse zeigt, wie fragil dieser Erfolg ist, wenn man zum falschen Zeitpunkt nicht investiert war.“ Wer die drei besten Börsentage des Jahres verpasste, erzielte nur noch eine Rendite von 8,9 Prozent – weniger als die Hälfte. Bei fünf verpassten Tagen schrumpfte die Performance auf 3,1 Prozent, bei zehn verpassten Tagen rutschte der DAX sogar ins Minus: -7,4 Prozent.

Beim MSCI World zeigt sich ein ähnliches Bild: Von 19,9 Prozent ging es auf 8,1 Prozent bei drei verpassten Tagen. Besonders dramatisch fiel die Entwicklung beim Nasdaq aus: Hier verwandelte sich eine positive Jahresperformance von 22,5 Prozent in ein Minus von 13,5 Prozent, wenn die zehn besten Börsentage verpasst wurden – ein Unterschied von 36 Prozentpunkten. Selbst wenn nur die drei besten Tage verpasst wurden, war der Rückgang um rund 20 Prozentpunkte bereits erheblich.